What should you do with your cash?

Avec les liquidités, tout semble simple. Nous les connaissons bien, elles sont facilement accessibles dans notre portefeuille (physique ou virtuel), et elles nous donnent un agréable sentiment de contrôle.

Pour les dépenses courantes ou un fonds de prévoyance, il nous faut une certaine somme d’argent à portée de main; la plupart d’entre nous disposent à cet effet d’un compte chèques ou d’un compte d’épargne auquel ils peuvent accéder en tout temps.

Lorsqu’il s’agit de placements à long terme, toutefois, détenir trop de liquidités peut nuire à l’atteinte de vos objectifs financiers.

Voyons pourquoi l’argent liquide n’est pas toujours roi, et ce qu’il pourrait vous en coûter à long terme.

Qu’entendons-nous par « liquidités »?

Cette question en apparence simple permet de clarifier la définition, surtout que ce terme a de nombreuses significations. Dans cet article, lorsque nous parlons de liquidités, nous faisons référence à deux choses :

1. l’argent comptant, comme les pièces et les billets que vous mettez dans votre portefeuille, que vous cachez sous votre matelas ou que vous gardez dans un compte chèques ou un compte d’épargne;

2. les quasi-espèces, soit des placements à court terme très liquides (par exemple, les fonds du marché monétaire).

Entrons maintenant dans le vif du sujet.

Comment les liquidités peuvent nuire à vos placements

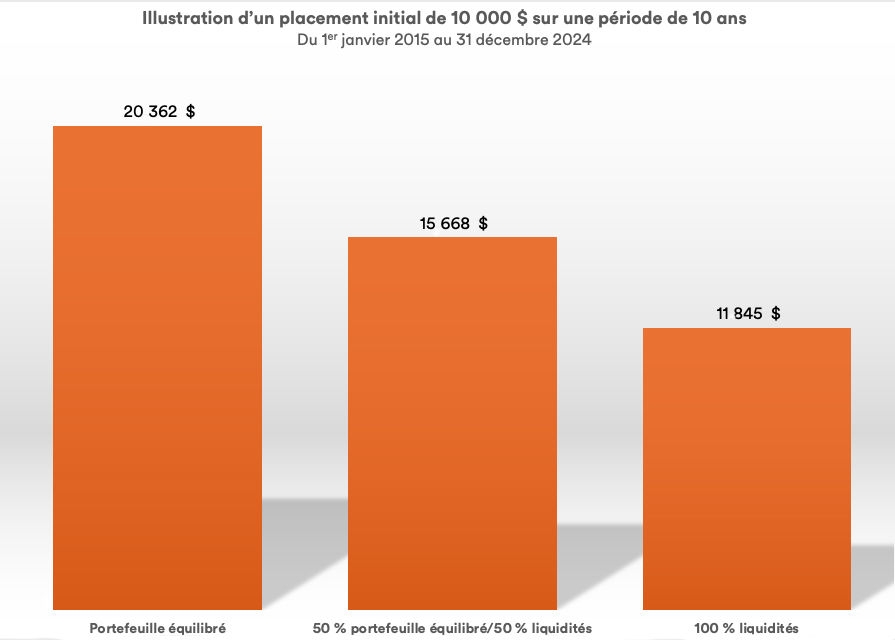

Des liquidités en petites quantités peuvent bénéficier grandement à votre portefeuille de placement à long terme; en revanche, trop de liquidités pourraient vous freiner. Dans des marchés en croissance, les liquidités accusent généralement un retard par rapport aux placements comme les actions, les obligations ou un portefeuille de fonds communs de placement équilibré. C’est un peu comme essayer de courir un marathon en portant un lourd sac à dos : plus on transporte d’argent, plus il est difficile de prendre de la vitesse. Au fil du temps, avec un tel poids à porter, il devient de plus en plus difficile d’atteindre ses objectifs financiers. Ainsi, bien que les liquidités aient leur place, il est essentiel d’en surveiller la proportion pour rester sur la bonne voie.

Source : Morningstar. L’exemple est donné à titre indicatif seulement. La valeur des placements est calculée en utilisant une valeur de départ de 10 000 $ et en fonction d’un rendement composé annuel du 1er janvier 2015 au 31 décembre 2024. Le portefeuille équilibré investit à 40 % dans l’indice des obligations universelles FTSE Canada, à 30 % dans l’indice composé S&P/TSX et à 30 % dans l’indice de rendement total MSCI Monde. Les liquidités sont représentées par l’indice des bons du Trésor à 91 jours FTSE Canada. Il n’est pas possible d’investir directement dans un indice. Les données supposent que tous les revenus sont réinvestis et exempts de frais de transaction et d’impôt.

Gérer le risque, sans l’éviter

La valeur des actions peut fluctuer considérablement en période de volatilité des marchés. Il s’agit du risque de marché. S’il est vrai que les liquidités peuvent stabiliser votre portefeuille face à une telle volatilité, leur valeur, elle, s’apprécie peu avec le temps. C’est pourquoi trop de liquidités peuvent vous exposer à une autre forme de risque : le risque d’inflation.

Votre facture d’épicerie ou votre café du matin coûte plus cher qu’avant? Les effets de l’inflation ne vous sont donc pas inconnus. L’inflation réduit petit à petit la valeur de votre argent. Donc, si vos liquidités ne s’apprécient pas assez rapidement pour suivre le rythme de la hausse des prix, c’est votre pouvoir d’achat qui en souffre.

Sur papier, votre argent ne change pas; néanmoins, dans le monde réel, il vous permet d’acheter moins de biens.

Bien sûr, les marchés sont parfois agités, et voir la valeur de ses placements chuter peut être déstabilisant sur le coup. Il faut garder à l’esprit qu’à long terme, ces hauts et ces bas s’estompent souvent. C’est un peu comme un long périple en voiture : quelques nids-de-poule en chemin ne vous empêcheront pas d’atteindre votre destination.

Quelle est donc la bonne quantité de liquidités à détenir?

Qu’en dirait Boucles d’or? « Ni trop ni trop peu, mais juste ce qu’il faut. »

Plutôt que de laisser stagner vos placements à long terme dans des titres liquides afin de gérer les risques, pourquoi ne pas envisager une approche plus stratégique?

Les investisseurs doivent tenir compte de leurs objectifs de placement à long terme et du degré de risque qu’ils sont prêts à accepter. S’il est vrai qu’une stratégie de placement trop audacieuse pourrait nuire à votre tranquillité d’esprit, une approche excessivement prudente consistant à vous limiter à des titres liquides pourrait nuire au potentiel de croissance de votre capital et vous faire rater vos objectifs, surtout si l’on tient compte de l’inflation.

Fonds d’investissement Tangerine propose tout un éventail de portefeuilles aux profils risque-rendement variés, qui sont régulièrement rééquilibrés afin de maintenir le risque à l’intérieur de votre zone de confort.

À l’ouverture d’un compte, que ce soit en ligne ou avec l’un de nos conseillers, nous vous poserons une série de questions visant à évaluer vos objectifs, votre horizon de placement et votre tolérance au risque, afin de sélectionner le portefeuille le mieux adapté à vos besoins.

Votre argent travaille-t-il pour vous?

Voici quelques questions à vous poser pour déterminer si votre argent travaille bien pour vous :

- Avez-vous suffisamment de fonds de côté en cas d’urgence? Maintenez ces fonds séparés de vos placements à long terme.

- Avez-vous mis des fonds de côté avec l’intention de les investir? Si c’est le cas, faites fructifier dès aujourd’hui cet argent dans un portefeuille de placements.

- La proportion de liquidités détenues dans votre portefeuille correspond-elle à votre profil d’investisseur et à votre tolérance au risque? Pouvez-vous accepter des rendements inférieurs en contrepartie d’un sentiment de sécurité? Examinez votre profil d’investisseur avec votre conseillère ou votre conseiller Tangerine pour déterminer si une autre stratégie de placement pourrait mieux vous convenir.

En conclusion

Lorsqu’on investit à long terme, conserver une trop grande quantité de liquidités revient en quelque sorte à laisser sa voiture au point mort : ça ne mène pas loin.

Vous aimeriez parler à l’un de nos conseillers Tangerine? Appelez-nous au 1-877-464-5678, du lundi au vendredi, de 8 h à 20 h (HE).

Obtenez une prime de 2 % pour placement♢♢

Déplacez de l’argent chez Investissements Tangerine et obtenez jusqu’à 20 000 $ par type de compte.