Power up your investments with automatic contributions

Comment faire fructifier votre portefeuille sans avoir à y penser? Les cotisations automatiques sont un moyen simple, efficace et l’arme secrète de l’investisseur.

Avec un programme de cotisation préautorisée (appelé Programme d’épargne automatique chez Tangerine), vous pouvez transférer régulièrement un montant préalablement défini vers votre compte d’investissement ou votre compte d’épargne. Lorsque les marchés deviennent volatils, avoir des cotisations automatiques s’ajouter à votre investissement vous aide à éviter les décisions émotionnelles et à investir pour votre avenir. Lisez la suite pour découvrir comment cela fonctionne.

Pas besoin d’anticiper les marchés (achats périodiques par sommes fixes)

Une approche automatique de l’investissement permet de ne pas se demander si c’est le bon moment pour effectuer un placement, car en investissant régulièrement un montant fixe, vous achetez automatiquement plus d’actions lorsque les prix sont bas et moins lorsque les prix sont élevés. C’est ce qu’on appelle communément l’achat périodique par sommes fixes. Au fil du temps, l’achat de parts à des prix différents peut atténuer les effets de la volatilité.

Un fonds, deux stratégies d’investissement

Par exemple, vous avez l’intention de placer 1 200 $ par an dans un fonds. Vous pouvez investir tout votre argent en une seule fois ou investir 100 $ par mois. Les deux approches peuvent avoir des résultats très différents.

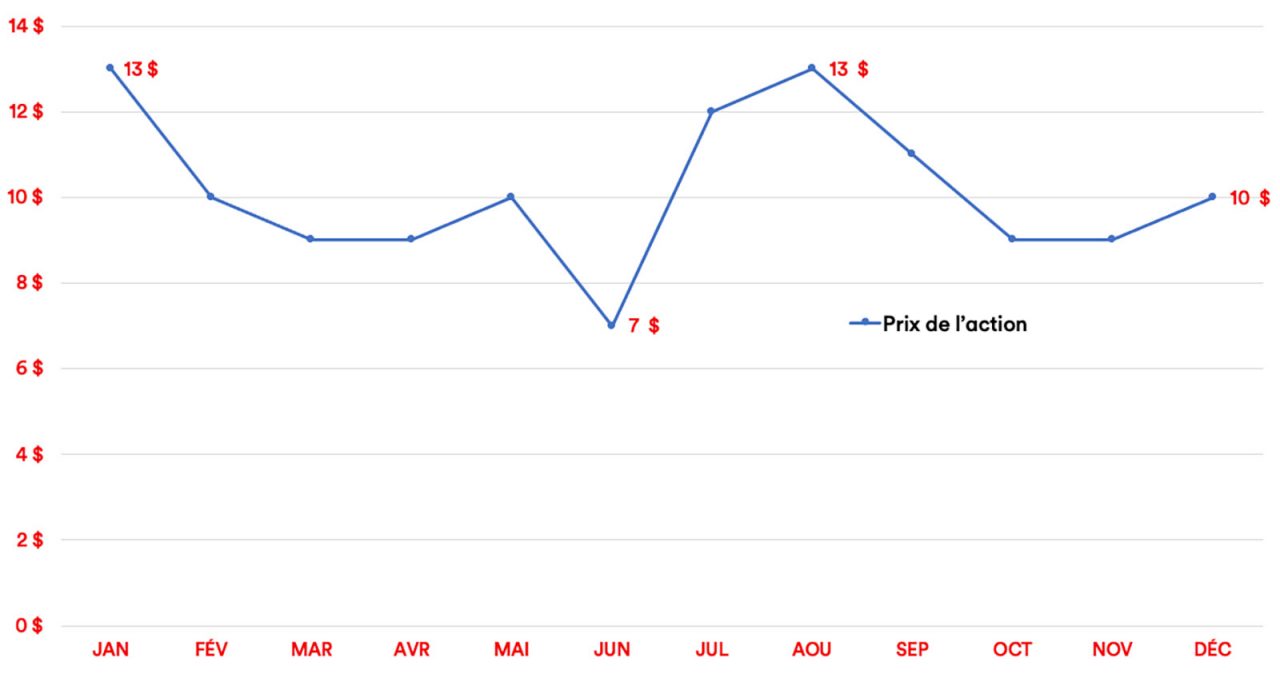

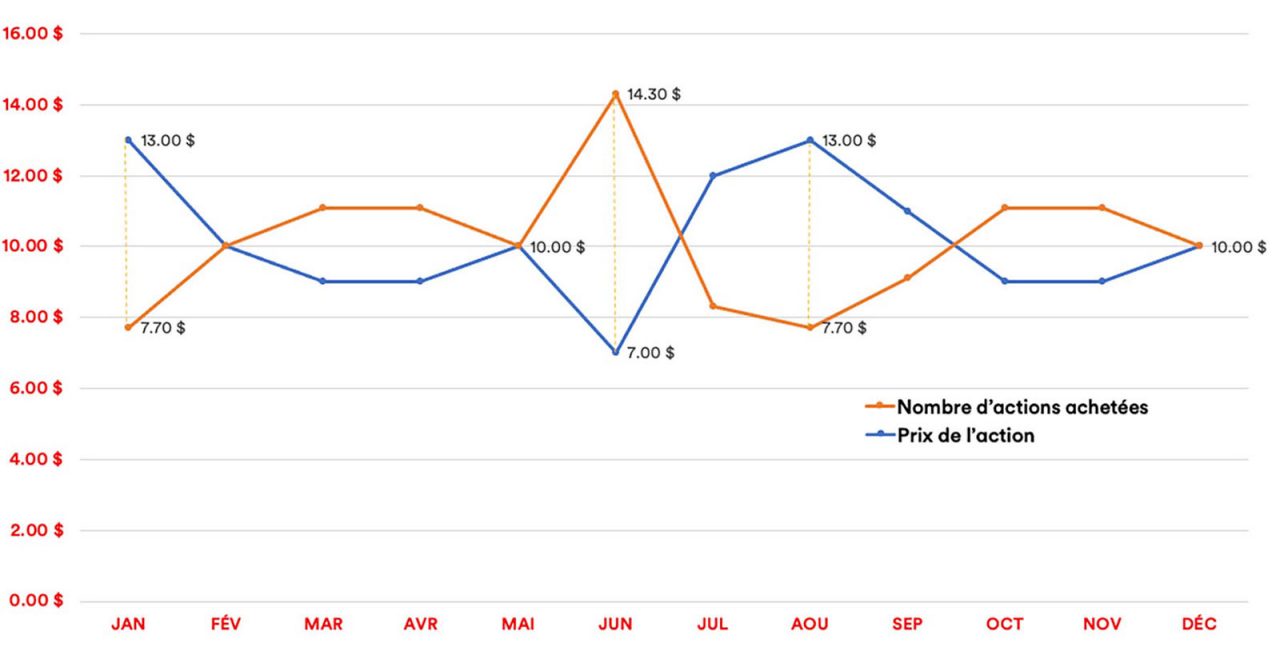

Voici notre fonds fictif, dont le prix des parts fluctue au cours de l’année, commençant à 13 dollars et finissant à 10 dollars (remarque : tous les diagrammes ne sont présentés qu’à titre d’illustration).

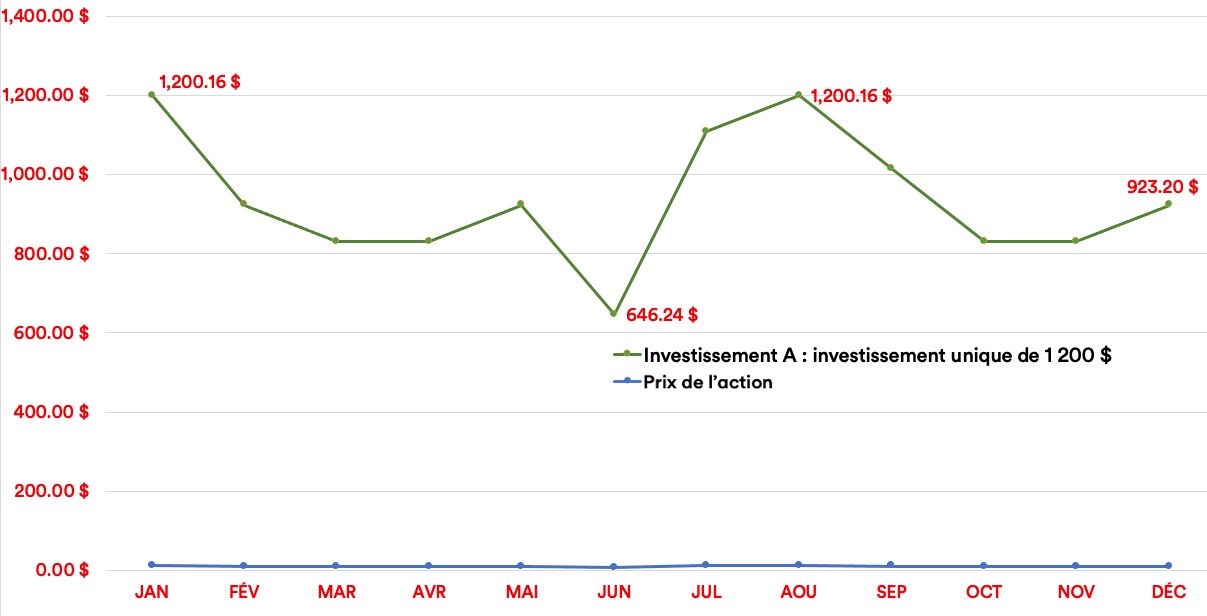

Option A : Investir 1 200 $ en une seule fois

Si vous placez vos 1 200 $ dans le fonds au début du mois de janvier, lorsque le prix unitaire est de 13 $, votre portefeuille connaîtra des hausses et des baisses au cours de l’année. À la fin du mois de décembre, vos 1 200 $ sont tombés à 923 $.

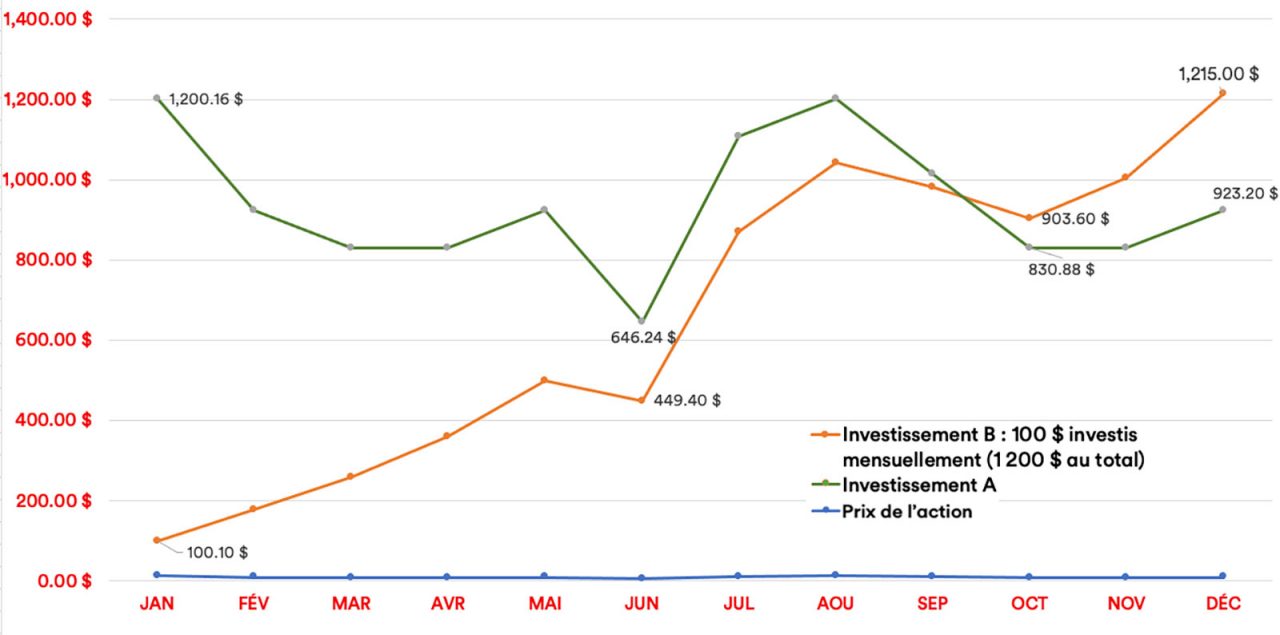

Option B : Investir 100 $ par mois

Voyons maintenant ce qui se passe avec les achats périodiques par sommes fixes. Grâce à une cotisation préautorisée qui ajoute 100 $ à ce même fonds chaque mois, les fluctuations du marché semblent de plus en plus équilibrées. En décembre, même si le prix du fonds a baissé, vos placements sont restés stables à 1 215 $.

Comment cela s’est-il produit? Pourquoi la deuxième option a-t-elle donné de si bons résultats malgré la baisse du prix unitaire? Tout simplement parce que lorsque le prix des parts était bas, votre cotisation mensuelle de 100 $ a permis d’acheter un plus grand nombre de part. Cela se révèle littéralement payant lorsque le prix des unités augmente à nouveau.

Ça change quoi? Avec l’investissement A, les 1 200 $ ont permis d’acheter 92,32 parts du fonds alors qu’avec l’investissement B, 121,5 parts ont été achetées au cours de l’année.

Bien entendu, il est important de noter qu’il s’agit d’un exemple purement théorique et qu’il n’est pas garanti que les achats périodiques par sommes fixes l’emportent sur un investissement initial en un seul versement. Dans ce scénario, si l’investisseur A avait investi 1 200 $ dans le fonds en mars plutôt qu’en janvier, alors que le prix unitaire n’était que de 9 $, il terminerait l’année en meilleure position que l’investisseur B, avec environ 1 333 $.

Par contre, l’achat périodique par somme fixe est un moyen qui permet à l’investisseur de gérer le risque et d’éviter le piège qui consiste à essayer de deviner le meilleur moment pour investir.

Même de petits investissements peuvent s’accumuler au fil du temps

La valeur de votre investissement a le potentiel d’augmenter avec le temps, non seulement parce que vous cotisez régulièrement, mais ce qui est déjà investi produit aussi de la croissance composée

Facilite la cotisation à un RÉR au moment de l’impôt

Au lieu d’attendre la dernière minute pour verser une somme forfaitaire à votre RÉR, la mise en place de cotisations automatiques pour votre retraite est généralement la façon là moins pénible de trouver de l’argent pour cotiser à votre RER.

En versant votre cotisation avant la date limite, vous pouvez déduire le montant de votre cotisation de votre revenu imposable de l’année précédente dans votre déclaration de revenus. C’est la raison pour laquelle certaines personnes se démènent pour trouver l’argent nécessaire pour cotiser à leur RÉR, souvent en une seule fois, à une période de l’année où les finances peuvent être serrées.

Gain de temps

Dans le monde d’aujourd’hui, où tout va très vite, vous êtes probablement occupé et pressé. Vous avez déjà assez de choses qui vous préoccupent, et les opérations bancaires ne devraient pas en faire partie. Après quelques mois à mettre de l’argent de côté automatiquement, vous n’appréhenderez peut-être plus vraiment les cotisations, mais vous finirez probablement par économiser plus que vous ne le pensiez.

Êtes-vous prêt à investir?

Nous avons des options pratiques qui font travailler votre argent sur le court terme ou le long terme.